یکی از مهمترین عوامل سنجش عملکرد یک صندوق سرمایه گذاری علی الخصوص صندوق های کالایی میزان حباب قیمتی با قیمت ابطال آن صندوق است. به نحوی که هرچقدر این مقدار کمتر باشد صندوق مورد نظر بازارگردانی مناسب تری داشته و کمترین آسیب را از هیجانات ناشی از عوامل بیرونی (نظیر ریسک سیستماتیک) خواهد دید و به این ترتیب گزینه مناسب تری برای سرمایهگذاری (علی الخصوص سرمایه گذاران نهادی)محسوب میشود. در ادامه در دو نمودار مقایسه دو صندوق کالایی حوزه زعفران که در بازار سرمایه معامله می شوند از ابتدای تشکیل صندوق ها نمایش داده شدهاند.

نمودار اول میانگین متحرک ۹۰ روزه حباب قیمتی صندوق های نهال و سحر خیز را نشان میدهد، به طور خلاصه هر چقدر این نمودار به محور مرکزی یعنی صفر نزدیک باشد، نشان دهندهی حباب کمتر صندوق می باشد. همانطور که در نمودار اول مشخص است صندوق چند کالایی نهال در طول این مدت به طور میانگین حباب کمتری را نسبت صندوق سحرخیز داشته است و این مورد در دو سال گذشته به مراتب کمتر نیز شده است.

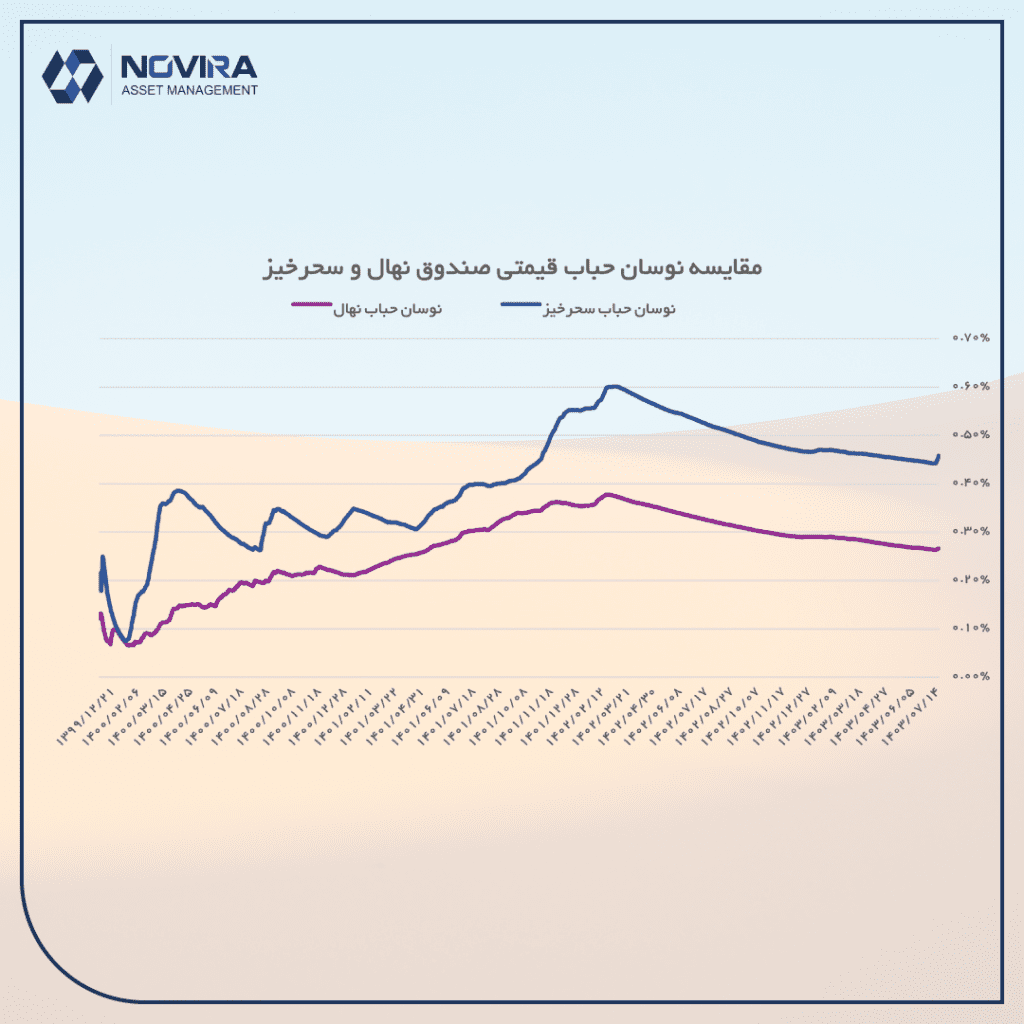

در کنار این موارد گفته شده یکی دیگر از معیارهای مناسب برای تصمیم گیری جهت سرمایه گذاری، “نوسان حباب قیمتی” است که در نمودار دوم نمایش داده شده است. نوسان حباب قیمتی را میتوان بیانگر میزان تغییر حباب قیمتی دانست. به بیانی دیگر تغییراتی را که حباب قیمتی به صورت روزانه شامل میشود را نشان میدهد، یکی از ریسک های نامناسب که ممکن است سرمایه گذاران از بالا بودن این نوسان متحمل شوند این است که احتمال خرید در حباب قیمتی مثبت پایین و فروش در حباب قیمتی منفی زیاد به مراتب برای آن ها بیشتر خواهد بود که این مورد باعث می شود سرمایه گذاران فارغ از نحوه تغییر NAV ابطال(که سود و زیان واقعی سرمایه گذاران را نشان میدهد) و صرفا به خاطر نوسان قیمتی زیاد دچار زیان شوند. به این ترتیب کمتر بودن این عدد بیانگر این موضوع است که ریسک تاثیر پذیری از نوسانات حباب قیمتی نیز کمتر خواهد بود. همانطور که در این نمودار مشخص است صندوق سحرخیز تقریبا دو برابر صندوق نهال دارای نوسان در حباب قیمت خود بوده است درصورتی که در حال حاضر این نوسان برای صندوق نهال به کمترین مقدار خود در طی دوسال گذشته رسیده است.